Природный газ (Henry Hub): история и прогнозы, мнения экспертов

Цена газа сегодня

- Текущая спотовая цена природного газа на хабе Henry Hub составляет около $3,10/MMBtu (8 сентября 2025) [ycharts, eia.gov].

- Средняя цена в августе 2025 — примерно $2,89/MMBtu, что на ~12-13% ниже июля из-за умеренного спроса в электроэнергетике и удовлетворительного уровня запасов. [American Gas Association]

Краткая история рынка природного газа Henry Hub

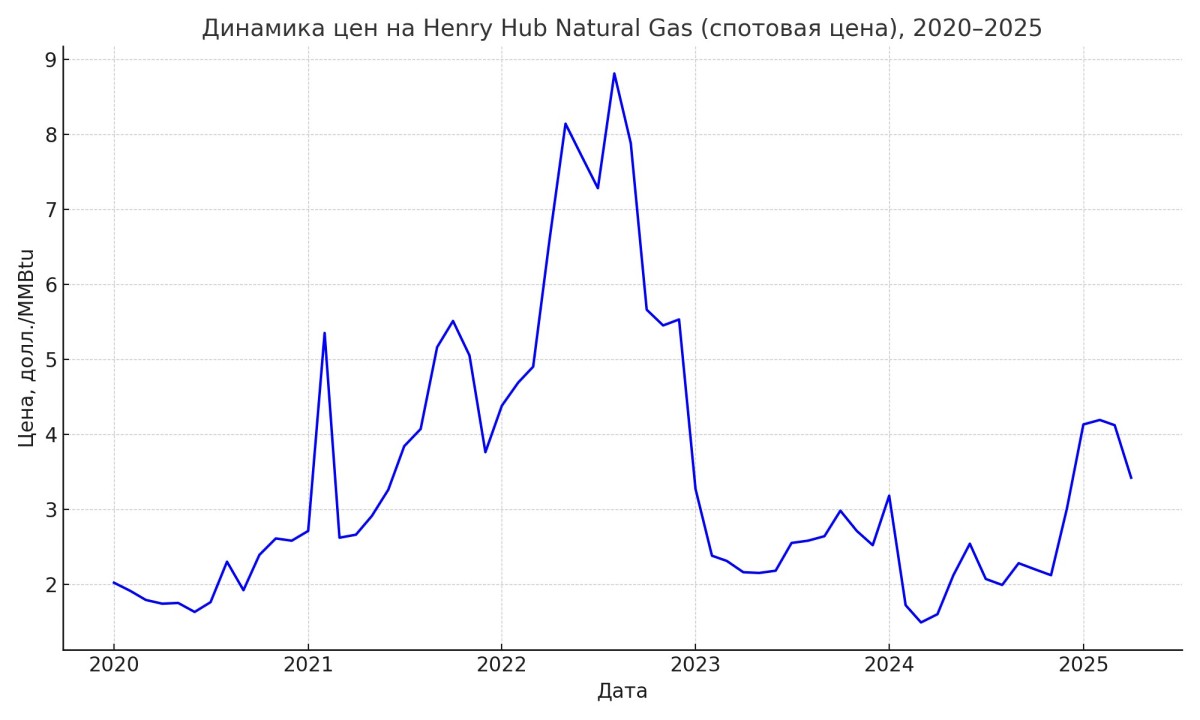

Henry Hub Natural Gas – основная эталонная марка природного газа в США. Исторически цены на газ переживали бурные взлеты и падения. В 2008 году среднегодовая цена газа достигла рекордных $8.86/MMBtu [reuters.com], но с развитием сланцевой добычи газ подешевел. В 2020 году из-за пандемии COVID-19 спрос резко сократился, и средние цены упали до $2.03/MMBtu – минимума за 25 лет [reuters.com]. Наоборот, уже в 2021 году случился всплеск (холодовая аномалия в Техасе подняла цены в феврале 2021 до ~$5 [rigzone.com]), а в 2022 году разразился глобальный энергокризис. В августе 2022-го Henry Hub почти достиг $10 за MMBtu – впервые с 2008 года [rigzone.com]. Этот рост был обусловлен аномальной жарой в США и бумом экспорта СПГ на фоне дефицита газа в Европе, где цены взлетели еще сильнее (европейский хаб TTF в тот период закрылся на рекордных ~$9/MMBtu в пересчете [reuters.com]). После пика 2022 года цены скорректировались, и в 2023 году опустились ниже $3 из-за тёплой зимы и переполненных хранилищ. Таким образом, за последние годы рынок прошел путь от многолетних минимумов до исторических максимумов и обратно.

Цена указана в долл. США за миллион BTU. Волатильность рынка наглядно проявляется в резких скачках: обвал цен в 2020 г. (минимум ~$1.6 летом 2020) сменился ростом на фоне «ледяного шторма» 2021 г. и глобального энергокризиса 2022 г., когда цены кратно выросли. В 2023 г. котировки откатились на более низкий уровень из-за мягкой зимы и высокого предложения [reuters.com, rigzone.com].

К началу 2025 года рынок стабилизировался после этих экстремальных колебаний. Текущая цена Henry Hub находится в диапазоне ~$3–4/MMBtu. Для сравнения, средняя цена за 2024 год оценивается около $2.29/MMBtu – это был четырехлетний минимум вследствие перенасыщения запасов [reuters.com]. Таким образом, несмотря на отскок в конце 2024 – начале 2025 гг., газ все еще ощутимо дешевле, чем в пиковом 2022 году.

Текущие котировки и фундаментальные показатели

По состоянию на 16 сентября 2025 года котировки природного газа на хабе Henry Hub составляют около $2.89 за MMBtu [fred.stlouisfed.org, markets.businessinsider.com].

В целом, динамика цен на природный газ сейчас во многом зависит от нескольких ключевых факторов, среди которых:

- Увеличение спроса на электроэнергию: В летние месяцы, когда повышенный спрос на электроэнергию из-за использования кондиционеров, цены на природный газ также могут повыситься.

- Снижение добычи газа в США: Согласно данным EIA, уровень добычи природного газа в США в 2025 году покажет небольшой рост, но скорость увеличения остается низкой.

- Экспорт сжиженного природного газа (LNG): Особенно это касается Европы и Азии, где дефицит газа способствует увеличению цен. США увеличили экспорт LNG, что также способствует росту котировок на Henry Hub.

- Погодные условия: Долгосрочные прогнозы показывают рост спроса в периоды холодных зим, как это было в 2023 году. Это приведет к ценовым колебаниям.

- По данным EIA (Short-Term Energy Outlook, сентябрь 2025) ожидается, что Henry Hub будет в 2025 году в среднем около $3,52/MMBtu и вырастет до примерно $4,28/MMBtu в 2026 году. [Rigzone]

- Стандартное ожидание EIA: в 4-м квартале 2025 цена может подняться до ~$3,70/MMBtu (вдруг растущего спроса и экспорта СПГ), а в зимний пик — около $4,60/MMBtu.

Прогнозы цен на природный газ: 2025–2030

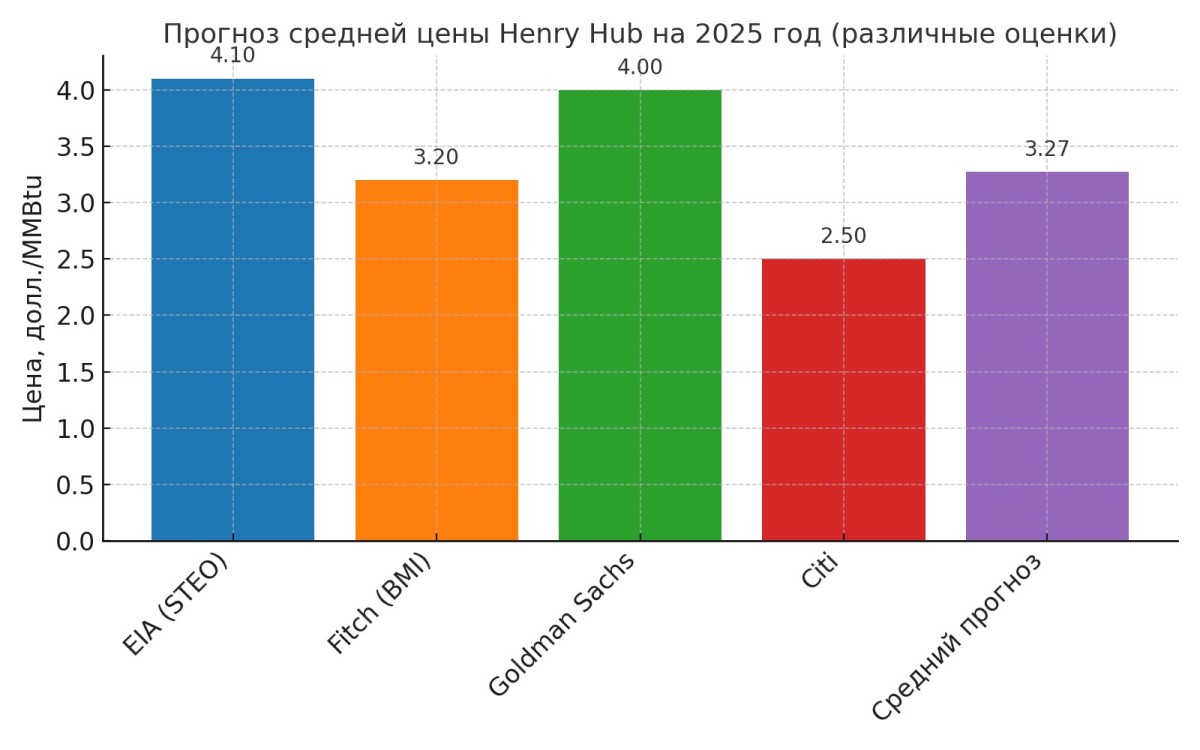

Прогнозы по Henry Hub на ближайшие годы заметно разнятся. Официальные организации и крупные инвестбанки дают диапазон оценок от умеренно-бычьих до весьма сдержанных.

Ниже приведено сравнение некоторых ключевых прогнозов на среднюю цену Henry Hub в 2025 году:

EIA – прогноз Управления энергетической информации США (STEO, май 2025); Fitch (BMI) – прогноз дочерней аналитической компании Fitch (Business Monitor International) [rigzone.com]; Goldman Sachs – прогноз инвестбанка Goldman Sachs [moomoo.com]; Citi – прогноз Citigroup (начало 2024 года) [marketscreener.com]; «Средний прогноз» – консенсус аналитиков по данным опросов (прогнозы инвестдомов, усредненные агентствами) [reuters.com].

Прогнозы на 2025-2030 годы предполагают умеренный рост цен на природный газ, который может колебаться в зависимости от факторов спроса и предложения.

Прогнозы по годам:

- 2025 год: средняя цена ожидается на уровне $3.50–3.60 за MMBtu (EIA, Fitch, J.P. Morgan).

- 2026 год: прогнозируется рост до $4.28–4.30 за MMBtu (EIA).

- 2030 год: котировки могут достичь $4.60–4.80 за MMBtu на фоне роста спроса и расширения экспорта LNG [eia.gov, reuters.com].

Прогнозы цен на газ на 2025 год

| Источник | Прогноз, $/MMBtu |

| EIA | 3.50–3.60 |

| Fitch (BMI) | 3.20–3.70 |

| Goldman Sachs | 3.35–3.90 |

| Citi | 2.75 |

| J.P. Morgan | 3.70–3.75 |

| Консенсус | ~3.50–3.60 |

Источник данных: EIA (август 2025), Rigzone, Reuters, Bloomberg, Fitch.

Долгосрочные прогнозы до 2040

С точки зрения долгосрочного прогноза (до 2040 года), рынок природного газа может столкнуться с сильной конкуренцией со стороны возобновляемых источников энергии и сжиженного природного газа (LNG). Эти факторы могут привести к значительному повышению цен на газ или, наоборот, к снижению.

Прогнозы до 2040 года:

- Цены могут достичь $7.65 за MMBtu к 2040 году из-за увеличения глобального спроса на газ.

- Развитие технологий, таких как искусственный интеллект и новые способы хранения энергии, могут стать основными драйверами для снижения зависимости от традиционных источников энергии, что отразится на цене газа.

Мнения экспертов:

Мартин Хайнрих (сенатор США) (LabPolitico, String Theory, Reuters ):

Мы в условиях ограниченного предложения и растущего спроса... В следующих выборах республиканцы заплатят политическую цену за рост цен на электроэнергию

Аналитики Morgan Stanley (Seeking Alpha, Investing.com, NAGA):— по последним данным, они повысили свой прогноз среднегодовой цены газа Henry Hub на 2025 год с $3.75 до $4.15/MMBtu, учитывая холодную зиму и активный рост LNG‑экспорта. Это точное расширение их оценки, ранее обозначенной абстрактно.

Мы повысили прогноз Henry Hub на 2025 год до $4.15/MMBtu, учитывая холодную зиму и экспансию LNG‑экспорта.

Представители EIA (U.S. Energy Information Administration) (eia.gov):

Прогнозируем умеренное повышение цен на 2025 год (среднегодовой ~ $3.70/MMBtu), но геополитика и экспорт LNG могут усилить волатильность.

Факторы, влияющие на цены природного газа

На стоимость природного газа воздействует целый комплекс факторов – от сезонной погоды до глобальной экономики. Ниже перечислены ключевые из них:

- Спрос (экономический рост): При росте экономики увеличивается потребление газа промышленностью и электроэнергетикой. Например, в 2021–2022 гг. восстановление экономики после COVID подстегнуло спрос, способствуя росту цен [rigzone.com[. Напротив, риски рецессии или замедление Китая снижают мировой спрос на энергоносители [cnbcafrica.com]. Также новые сегменты спроса – такие как дата-центры для искусственного интеллекта – могут стать значимыми потребителями газа к концу десятилетия [reuters.com].

- Сезонность и погода: Холодные зимы и жаркие лета резко повышают потребление газа (на отопление или кондиционирование). Так, неожиданно сильные морозы в США (как зимой 2021 и 2022 гг.) вызывали ценовые ралли [mnimarkets.com, rigzone.com]. В то же время аномально мягкая зима 2023/24 привела к переизбытку газа в хранилищах и обвалу цен [reuters.com]. Сезон ураганов тоже влияет, нарушая добычу в Мексиканском заливе или работу СПГ-заводов. Прогнозы погоды являются важнейшим краткосрочным ориентиром для трейдеров газа.

- Запасы и резервные мощности: Объем газа в подземных хранилищах относительно среднего уровня – индикатор баланса рынка. Если запасы превышают норму (как весной 2023 г.), цены оказываются под давлением до тех пор, пока избыток не рассосется [reuters.com]. И наоборот, дефицит запасов (как летом 2022, когда хранилища в США были на 14% менее заполнены, чем обычно [rigzone.com]) подталкивает котировки вверх. Важна и свободная добычная мощность: в последние годы добыча росла так быстро, что инфраструктура СПГ не успевала – газ даже сжигали факелами. Однако к 2025–2026 гг. запуск новых СПГ-заводов отберет большую часть избыточного газа, сократив резерв мощностей и сделав рынок более чувствительным к перебоям.

- Экспорт и мировой рынок: США стали крупнейшим экспортером СПГ в 2023 г., обогнав Катар и Австралию [reuters.com]. Это привязало Henry Hub к мировым ценам. Когда в Европе или Азии возникает дефицит (как в 2022 г.), спрос на американский СПГ растет, а вместе с ним – и внутренние цены [rigzone.com]. В перспективе расширение экспорта (до ~27 bcf/d к 2028 г. против ~12 bcf/d в 2024 г. по прогнозу LSEG [reuters.com]) будет поддерживать спрос на газ в США. Тем не менее, появление альтернативных поставок на глобальном рынке может снизить напряжение: например, если Европа получит больше газа из РФ (возобновление транзита через Украину или смягчение санкций), цены на TTF и азиатский LNG упадут, что косвенно ослабит и Henry Hub. Аналитики Citi указывают, что возобновление поставок российского трубопроводного газа могло бы заметно остудить рынки Европы и Азии [mnimarkets.com], уменьшая премию за СПГ и сдерживая рост цен в США.

- Добыча и инвестиции: Со стороны предложения важна реакция производителей. Американские компании доказали гибкость: они нарастили добычу до рекордов, когда газ был дорогой (2022 г.), и урезали бурение, когда цены упали (2023 г.) . Если цены вновь устремятся вверх, можно ожидать быстрого увеличения буровых установок и притока сланцевого газа (с некоторым лагом). Однако капитальная дисциплина в отрасли возросла – многие производители заявляют, что не будут наращивать объемы до явного улучшения ценовой конъюнктуры [reuters.com]. Кроме того, продолжительное сохранение низких цен может привести к банкротствам мелких операторов и долгосрочному сокращению предложения. Таким образом, от реакций добытчиков тоже зависит среднесрочный тренд цен.

- Монетарная политика и доллар: Как упоминалось, политика Федеральной резервной системы влияет на товарные рынки. Сильный доллар делает сырье дороже для покупателей в других странах, ослабляя мировой спрос [cnbcafrica.com]. Кроме того, высокие процентные ставки повышают стоимость хранения и хеджирования товарных запасов, что зачастую приводит к распродаже фьючерсов на сырье. В периоды агрессивного ужесточения (как в 2022–2023 гг.) сырьевые рынки, в том числе газ, ощущают давление. И наоборот, смягчение политики (понижение ставок или запуск QE) исторически поддерживало рост цен на активы риска, включая энергоносители.

- Геополитика: Конфликты и санкции могут резко изменить ситуацию на газовом рынке. Яркий пример – война в Украине: санкции против российского газа и снижение поставок в Европу создали глобальный дефицит СПГ в 2022 году, катапультировав цены вверх [reuters.com]. Любое обострение в крупных добывающих регионах (Ближний Восток, Россия, др.) или на путях поставок СПГ (проливы, каналы) способно вызвать всплеск цен из-за страхов перебоев. С другой стороны, дипломатические разрядки и новые торговые сделки (например, увеличение экспорта из Ирана или резкое наращивание Катаром) могут улучшить предложение. Геополитические новости регулярно вносят волатильность в газовый рынок.

Подводя итог, инвесторам в природный газ следует отслеживать погодные прогнозы, статистику запасов, отчеты EIA о добыче, новости об экспорте СПГ, а также макроэкономические сигналы. Эти факторы в совокупности определяют направление ценовых трендов.

Инструменты для инвестиций в природный газ на платформе FXClub

Для тех, кто заинтересован в инвестициях или спекуляциях на ценах природного газа, платформа FXClub (Libertex) предлагает ряд инструментов:

- CFD на природный газ (тикер NG): Контракт на разницу на Henry Hub Natural Gas – базовый инструмент, который позволяет получать прибыль на колебаниях цен газа без физической поставки сырья fxclub.org. Через CFD можно как открыть длинную позицию (на рост цены газа), так и короткую (на снижение), используя при необходимости кредитное плечо. Спреды по этому инструменту обычно низкие, а торговля идет практически круглосуточно, следуя глобальным фьючерсам NYMEX.

- Акции газовых и энергетических компаний: На платформе доступны акции крупнейших компаний отрасли, связанных с природным газом. Например, ExxonMobil (XOM) и Chevron (CVX) – нефтегазовых супер мажоров, имеющих большой газовый бизне. Также доступны акции газовых инфраструктурных компаний (трубопроводы, хранилища) и производителей оборудования. Инвестиции в акции дают экспозицию к газовому сектор, зачастую с выплатой дивидендов, и могут быть привлекательны для более долгосрочных стратегий.

- ETF и другие фонды на природный газ: Для диверсифицированной инвестиции можно использовать биржевые фонды (ETF), отслеживающие цены газа или индекс компаний отрасли. На FXClub представлены популярные ETF, например United States Natural Gas Fund (UNG) – фонд, следящий за фьючерсными ценам Henry Hub, или отраслевые ETF на энергию. Такие инструменты удобны для тех, кто хочет вложиться в весь сектор сразу. Волатильность у газовых ETF высокая, поэтому они подходят для активных инвесторов, ожидающих крупные ценовые движения.

- Индексы и композиты энергоносителей: Опытные трейдеры могут обратить внимание на товарные индексы, в состав которых входит природный газ (вместе с нефтью и другими сырьевыми товарами). Например, индекс S&P GSCI Natural Gas или смеси энергоносителей. Движение таких индексов сглажено относительно отдельных контрактов, но в них также отражается динамика газового рынка. В платформе FXClub можно торговать некоторые из этих индексов через CFD.

Для начала работы с любым из этих инструментов достаточно открыть счет на платформе. Forex Club не взимает комиссий за сделки CFD и предоставляет удобное мобильное и веб-приложение для торговли. Инвесторы из Украины, Узбекистана, Кыргызстана и Таджикистана могут воспользоваться локализованными версиями платформы на родном языке. При торговле газовыми инструментами важно помнить о рисках – рынок природного газа крайне волатилен, поэтому рекомендуется применять ограничения убытков (стоп-лоссы) и тщательно следить за новостями. Грамотное использование доступных инструментов FXClub позволит извлечь выгоду из динамичного рынка природного газа, оставаясь в курсе его фундаментальных трендов и прогнозов.

Акции компаний связанных с добычей газа

Прямо связанные с добычей и экспортом природного газа:

- Henry Hub Natural Gas - Эталонная марка природного газа, который транспортируется через газопроводы в США. Henry Hub – это место на газопроводе в штате Луизиана (США).

- Novatek, PJSC – крупнейший независимый производитель природного газа в России.

- Exxon Mobil Corp. – один из крупнейших в мире производителей нефти и газа.

- Chevron Corp. – крупный международный игрок в сфере СПГ (сжиженного природного газа), добычи и переработки.

- PetroChina Co. Ltd. – крупнейшая государственная нефтегазовая компания Китая, включая добычу природного газа.

- Petrobras S.A. – бразильская госкомпания с активной добычей как нефти, так и газа.

- Repsol S.A. – испанская компания, активная в сегменте разведки и добычи газа.

- Total S.A. (ныне TotalEnergies) – французская энергетическая компания, один из лидеров СПГ.

🔹 Косвенно связанные (имеют долю газового бизнеса, но не фокус):

- BASF SE– производит химикаты и удобрения, потребляющие природный газ, также участвует в некоторых СПГ-проектах.

- Eni S.p.A. – итальянская энергетическая компания, активно работает в сфере газа (разведка, СПГ, трубопроводы).

Общие фондовые индексы, доступные для торговли через CFD на FXClub

Эти индексы отражают общее состояние фондовых рынков соответствующих регионов и могут включать компании, связанные с энергетическим сектором, включая природный газ

- S&P 500 (Standard & Poor’s 500)

- Dow Jones Industrial Average (DJIA 30)

- NASDAQ 100

- FTSE 100 (Великобритания)

- FDAX 40 (Германия)

- CAC 40 (Франция)

- Nikkei 225 (Япония)

- EU Stocks 50

- China A50

- Russia 50 Index

Источники: Управление энергетической информации США (EIA), Reuters, Rigzone, CNBC, материалы Forex Club. Все статистические данные и прогнозы приведены по официальным отчетам и новостям (EIA STEO, EIA Annual Outlook, Reuters, Fitch Solutions, Goldman Sachs и др.)

Выводы

Прогнозы для рынка природного газа указывают на умеренный рост цен до 2030 года с возможным выходом в диапазон $4.5–4.8 за MMBtu. В долгосрочной перспективе (до 2040 года) динамика будет определяться сочетанием ключевых факторов:

- спрос на электроэнергию, особенно в периоды экстремальных температур;

- экспорт LNG в Европу и Азию, где сохраняется высокая зависимость от импорта;

- погодные условия, оказывающие прямое влияние на сезонные колебания спроса;

- инвестиции и технологии, включая развитие ВИЭ и газовой инфраструктуры.

Таким образом, базовый сценарий предполагает плавный рост котировок, однако при резких дисбалансах спроса и предложения рынок может демонстрировать значительную волатильность [eia.gov, reuters.com, rigzone.com].

Часто задаваемые вопросы (FAQ)

Стоит ли инвестировать в природный газ в 2025 году?

Да, но с учётом рисков. Цены на газ стабилизировались после обвала 2023 года и имеют потенциал роста в 2025–2026 гг., особенно при высоком спросе и холодной зиме. Прогнозы предполагают уровень около $3.89-4.00 за MMBtu. Однако рынок остаётся волатильным, поэтому инвестировать лучше через диверсифицированные инструменты (акции, ETF, CFD с ограничением убытков)

Что влияет на цену Henry Hub?

На цену газа в Henry Hub влияет совокупность факторов:

- сезонная погода (зимы, жара, ураганы),

- внутренние запасы в хранилищах,

- объёмы добычи и буровая активность,

- экспорт СПГ в Европу и Азию,

- геополитика и монетарная политика США (курс доллара, ставки).

Henry Hub служит ключевым индикатором для всего североамериканского и частично мирового газового рынка.

Какая компания лидирует на рынке LNG в США?

Лидером американского рынка СПГ остаётся Cheniere Energy, обеспечивающая почти половину экспорта. Также активно развиваются Venture Global, ExxonMobil, Chevron и Tellurian. Эти компании владеют крупными терминалами и контрактами на поставку в Европу и Азию.

Что такое Henry Hub и почему он важен?

Henry Hub — это крупнейший газовый хаб в США, расположенный в Луизиане. Он соединяет несколько крупных газопроводов и служит основой для расчёта цен на фьючерсы на природный газ на бирже NYMEX. Именно цены на Henry Hub отражают спрос и предложение на американском рынке и часто используются в контрактах на международных поставках.

Чем отличается Henry Hub от TTF?

Henry Hub — это газовый индекс для США, а TTF (Title Transfer Facility) — для Европы (Нидерланды).

- Henry Hub отражает ситуацию на внутреннем рынке США

- TTF — на европейском рынке, особенно в ЕС

После 2022 года цены на TTF часто в 2–3 раза превышали Henry Hub из-за кризиса поставок. Сейчас они начинают сближаться, но разница всё ещё заметна.

Какие ETF лучше всего подходят для инвестиций в природный газ?

Наиболее популярные ETF:

- United States Natural Gas Fund (UNG) — отслеживает цены на фьючерсы Henry Hub.

- First Trust Natural Gas ETF (FCG) — фокус на акциях газодобывающих компаний.

- Energy Select Sector SPDR (XLE) — включает крупные энергетические компании США, в том числе работающие с газом.

Отказ от отвественности:

Информация, представленная в данной статье, носит исключительно информационный характер и не является индивидуальной инвестиционной рекомендацией или предложением к покупке или продаже каких-либо финансовых инструментов. Прогнозы основаны на открытых источниках и аналитических оценках, актуальных на момент публикации. Финансовые рынки подвержены высокой волатильности, и любые инвестиционные решения следует принимать, основываясь на собственном анализе или после консультации с профессиональным финансовым советником. FXClub и авторы материала не несут ответственности за возможные убытки, понесённые в результате использования представленной информации.

Попробуйте

онлайн-терминал Libertex

Начать торговатьИнвестируйте в любые активы бесплатно и без рисков. Оттачивайте торговые стратегии на виртуальных $50 000.

Получайте первыми торговые сигналы, аналитику и актуальные новости!

У Forex Club Libertex есть свое дружественное сообщество трейдеров с ежедневной активностью.

Подписывайтесь на Telegram