Прогноз цен на нефть: 2025-2050 годы

Цена нефти сегодня

По состоянию на 16 сентября 2025 года эталонная Brent торгуется в районе $67,2–67,6 за баррель, а американская WTI — около $63,1–63,5[reuters.com]. Brent держится около $67,5, а WTI — $63,3, чему способствует сочетание ожиданий снижения запасов в США и оценки рынком геополитических рисков; консенсус ждал падения коммерческих запасов нефти примерно на 6,4 млн барр.[reuters.com].

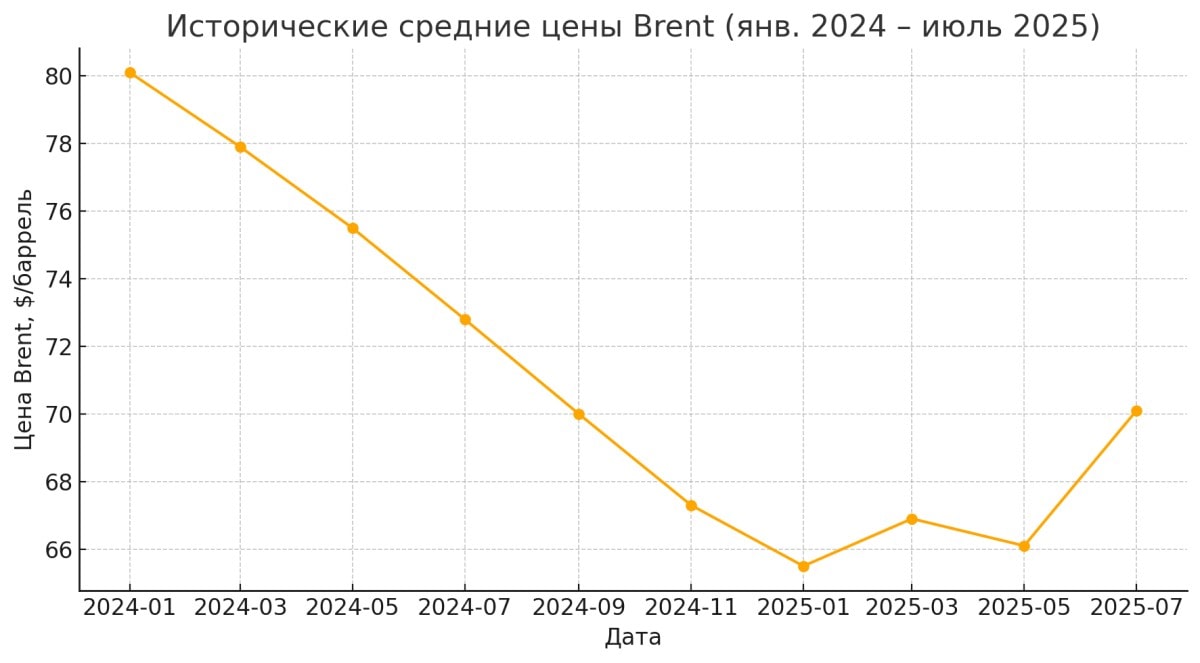

График отражает динамику средней цены нефти Brent за период с января 2024 по июль 2025 года. После устойчивого снижения с $80 до ~$65 за баррель в 2024 году, в первой половине 2025 года наблюдается стабилизация и лёгкий рост — до $70 в июле. Это может указывать на попытку рынка найти новое равновесие после давления со стороны предложения и слабого спроса.

Факторы, влияющие на цену нефти

Цены на нефть формируются под влиянием множества факторов, среди которых ключевыми являются:

- Предложение: OPEC+ масштабно увеличивает добычу в августе (+548 тыс б/д), что усиливает давление [barrons.com, businessinsider.com].

- Спрос: Мировой спрос остаётся стабильным, даже несмотря на экономическую неопределённость, особенно в Китае и Европе .

- Геополитика: Напряжённость около Ирана и угрозы в Красном море придают рынку краткосрочную волатильность .

- Производство в США: Падение добычи укрепляет базу цен, компенсируя часть профицита .

Краткосрочные прогнозы цен на нефть (2025–2026)

Консенсус-прогнозы ведущих организаций предполагают умеренное снижение цен на нефть по сравнению с пиками 2022–2023 годов:

| Источник | Прогноз Brent на 2025 | Прогноз на 2026 |

| IMF (WEO, апрель 2025) | ~$66.9/барр. | ~$62.4/барр. [IMF] |

| EIA (Short-Term Energy Outlook, сентябрь 2025) | Среднегодовое ~$67.80, в IV кв. ожидается ~$59.41 [Rigzone] | В 2026 Brent ожидается в среднем ~$51.43/барр. [Rigzone] |

| J.P. Morgan | ~$66/барр. в 2025 [Rigzone] | ~$58/барр. в 2026 [JPMorgan Chase] |

| HSBC | ~$68.50/барр. в 2025 (весной пересмотр в сторону понижения из-за слабого спроса) [Capital.com] | ~$65/барр. в 2026 (с риском дальнейшего падения, если избыток предложения усилится) [Capital.com] |

Основные драйверы ценового тренда:

- Профицит предложения: рост добычи OPEC+ и США, приводящий к накоплению запасов [capital.com, reuters.com, spglobal.com].

- Слабый спрос: влияние высоких процентных ставок, торговой неопределённости, замедления в Китае и Европе .

- Геополитические риски: возможные сбои в поставках через Ормузский пролив могут временно толкнуть цены выше, но чаще всего — не более $100–130 в краткосрочной перспективе .

- Финансовые ожидания: инвестбанки фиксируют склонность к ожиданию цен ближе к нижней границе диапазона ($55–70).

Вывод краткосрочного прогноза

- 2025 год: большинство надёжных прогнозов [IMF, EIA, J.P. Morgan, HSBC] оценивают среднегодовую цену Brent около $66-68/барр.; что касается IV квартала, EIA ожидает снижение до примерно $59/барр.

- 2026 год: консенсус — $50-$65/барр., с более вероятным сценарием около $50-$58/барр.; HSBC и Goldman Sachs предупреждают о риске более сильного падения, если избыток предложения усилится. [Reuters,Capital.com]

Возможные экстремальные сценарии (при резкой эскалации конфликтов или перебоях с поставками) → скачки выше $70 и более, но такие сценарии менее вероятны в базовом прогнозе.

Долгосрочные прогнозы (2030-2050)

Перспективы долгосрочных цен на нефть (в 2030–2050 гг.) во многом зависят от развития мировой энергетики и сценариев энергоперехода. Аналитики рассматривают несколько сценариев:

| Сценарій | Ключові передумови | Дані / оцінка за джерелами |

| “Базовий” (Reference / стійкі поточні заходи) | Збереження більшості трендів: помірний розвиток ВДЕ, зростання попиту в країнах, що розвиваються, поступова декарбонізація без радикальних заходів | EIA Annual Energy Outlook 2025: у Reference Case Brent ≈ $91/барель до 2050 року [U.S. Energy Information Administration] |

| “Високі ціни” (High Oil Price) | Недостатні інвестиції у видобуток, високий попит, повільний розвиток технологій та кліматичної політики | EIA: у High Oil Price case Brent ≈ $155/барель до 2050 року [U.S. Energy Information Administration] |

| Активний енергоперехід / “Net Zero” / низький попит | Прискорений перехід на ВДЕ, електрифікація транспорту, сувора кліматична політика, падіння попиту після 2030 року | IEA (STEPS, APS): пік попиту до 2030 р., потім зниження [IEA]. За оцінкою IEA, у STEPS Brent може впасти до ≈ $58/барель (у постійних доларах) до 2050 р. [S&P Global] |

Вывод долгосрочного прогноза

- 2030-е годы: реалистичный диапазон для Brent в базовом сценарии — $70-100/баррель (в зависимости от инфляции, стоимости добычи, политики).

- К 2050 году: при сценарии “Reference / текущих мер” — около $90-100/баррель (номинальные цены). При “высоких ценах” — возможно $150+, если спрос устойчив и инвестиции ограничены. При сценарии “Net Zero / сильного энергоперехода” — цены могут опуститься до $50-70/баррель или ниже, в реальных долларах, если спрос значительно сократится.

Мнения экспертов о перспективах нефтяного рынка

Ведущие аналитики с мировым именем продолжают внимательно следить за ситуацией на нефтяном рынке. Несмотря на краткосрочное давление на цены, прогнозы разнятся в зависимости от сценария — от умеренного падения до резкого роста в случае геополитических шоков.

Morgan Stanley

- Прогноз: Brent может вернуться к около $60 за баррель к началу 2026 года — это ожидается вследствие роста поставок (особенно вне OPEC) и ослабления геополитических рисков после де-эскалации между Израилем и Ираном. [Reuters]

- Ожидает избыточного предложения порядка 1,3 млн барр./д в 2026 году. [Reuters]

В более пессимистичном сценарии предупреждает о возможности “скидки” цен к $50-55, если избыток предложения усилится. Этот риск отражён в прогнозах банка. [OilPrice.com]

Goldman Sachs

- Средняя цена Brent во второй половине 2025 года оценивается банком примерно в $66/баррель. [Reuters]

Однако ожидается снижение цены в 2026 году: Goldman Sachs прогнозирует, что средняя цена Brent будет около $56/баррель, с возможностью падения до низких $50-х к концу 2026 из-за растущего профицита и накопления запасов. [Reuters, OilPrice.com]

Bank of America:

Аналитик Francisco Blanch считает, что из‑за дефицита инвестиций в добычу во всём мире может начаться новый «суперцикл» цен на нефть во второй половине десятилетия [CNBC, YouTube]

ANZ Research:

- Прогнозирует, что при усилении перебоев с поставками и низких показателях запасов Brent сможет преодолеть отметку $100 за баррель

- Reuters отмечает, что сильный спрос в США (рост потребления реактивного топлива, сокращение запасов) также поддерживает краткосрочную динамику. [Reuters]

Выводы

- Краткосрочно (2025–2026 гг.) нефтяной рынок остаётся под давлением избыточного предложения и неопределённости в геополитике. Brent, по консенсусу ведущих прогнозов (EIA, Goldman Sachs, J.P. Morgan), будет находиться в диапазоне $60–70 за баррель, при этом отдельные оценки указывают на возможное снижение к $50–55 в 2026 г. Основные драйверы — политика ОПЕК+, баланс запасов в США и Китае, а также развитие ситуации на Ближнем Востоке и в Украине.

- В среднесрочной перспективе (до 2030 г.) рынок сохраняет волатильность: в базовых сценариях цены будут колебаться в коридоре $60–100, однако геополитические всплески могут временно поднимать котировки выше $100.

- Долгосрочно (2030–2050 гг.) неопределённость возрастает:

- в базовом сценарии (EIA, IEA) Brent может удерживаться в районе $90–95 в номинале к 2050 г.;

- в сценариях активной декарбонизации (Net Zero) цены способны снизиться до $40–50, если спрос после 2030 г. начнёт устойчиво падать.

Для инвесторов это означает, что в краткосрочном горизонте нефтяной сектор остаётся привлекательным при тактическом подходе, но на длинной дистанции необходима диверсификация портфеля с учётом рисков энергоперехода и структурного снижения спроса на нефть.

FAQ – Часто задаваемые вопросы

Будет ли нефть дорожать в 2025 году или продолжит падение?

Согласно последним прогнозам ведущих аналитиков, в 2025 году нефть Brent с высокой вероятностью продолжит умеренно дешеветь. По данным EIA (Short-Term Energy Outlook, сентябрь 2025), средняя ожидаемая цена Brent составляет около $67,8 за баррель, а во втором полугодии может опуститься до ~$59. Это ниже уровней 2022–2023 годов, когда Brent держалась в районе $80–85[eia.gov, reuters.com].

Почему цены на нефть падают, несмотря на сокращение добычи ОПЕК+?

Действительно, страны ОПЕК+ с конца 2022 года ограничивают добычу, но на цены давят другие факторы. Во-первых, растет добыча в странах вне ОПЕК (США, Бразилия, Гайана), компенсируя сокращения ОПЕК+[eia.gov, fomag.ru]. Во-вторых, спрос на нефть растет медленно – мировая экономика переживает стагнацию в ряде регионов, Китай и Европа потребляют меньше ожидаемого. В-третьих, повышенные процентные ставки и сильный доллар снижают инвестиционный интерес к сырьевым товарам. Кроме того, рынки закладывают ожидания будущего профицита (например, из-за возможной рецессии или выхода Ирана на рынок). Совокупность этих факторов перевешивает эффект от сокращений ОПЕК+, поэтому цены нефти снижаются даже на фоне ограниченного предложения.

Может ли нефть вновь подорожать до $100 и выше?

В краткосрочной перспективе (2025–2026 гг.) такой сценарий маловероятен. По прогнозу EIA (STEO, сентябрь 2025), Brent во второй половине 2025 года будет в среднем $59–60, а в 2026 году — около $51 за баррель [eia.gov].

Goldman Sachs также ожидает, что Brent к концу 2026 может снизиться в район $55–57[reuters.com].

Тем не менее, в случае серьёзных перебоев поставок или эскалации конфликтов кратковременные всплески возможны. Аналитики J.P. Morgan отмечают, что в базовом сценарии Brent сохранится в диапазоне low-to-mid $60s в 2025 году, но при обострении ситуации на Ближнем Востоке цены могут кратковременно подниматься до $120–130 за баррель [reuters.com].

В долгосрочной перспективе (к началу 2030-х) возвращение к $100+ возможно только при сочетании дефицита инвестиций в добычу и геополитических кризисов; базовый сценарий — постепенное ограничение цен ростом альтернативной энергетики и снижением спроса.

Какие факторы сейчас сильнее всего влияют на рынок нефти?

На данный момент наиболее значимы: 1) Темпы роста мировой экономики (особенно потребление нефти в Китае и США) – слабый рост давит на спрос; 2) Политика ОПЕК+ – продление добровольных ограничений добычи поддерживает цены от падения; **3) Монетарная политика ведущих центробанков – высокие ставки ограничивают экономическую активность и темпы роста спроса на энергоносители; **4) Геополитика – санкции против России и Ирана, а также риски новых конфликтов создают неопределенность в предложении; **5) Энергопереход – ожидания развития ВИЭ и электротранспорта вносят долгосрочный медвежий настрой на рынок. Все эти факторы в комбинации формируют текущий тренд. Например, в 2023–2024 гг. действия ОПЕК+ частично компенсировали негатив от замедления экономики. Но в 2025 г. стало ясно, что избыток нефти (из-за роста добычи вне картеля) и слабый спрос превалируют, поэтому цены снижаются несмотря на усилия экспортеров. Ситуация динамична: при изменении любого из ключевых факторов баланс на рынке нефти также изменится.

Как повлияет энергопереход (электромобили, ВИЭ) на цены нефти?

Энергетический переход в долгосрочной перспективе оказывает понижающее давление на нефтяные цены. По мере распространения электромобилей, развития возобновляемых источников и повышения энергоэффективности спрос на нефть может достичь пика примерно к 2030 году, а затем начать устойчиво снижаться [iea.org]. Это значит, что конкуренция за рынок между производителями нефти усилится, и им придется снижать добычу, чтобы избежать обвала цен. Уже сейчас ожидания снижения спроса в будущем делают инвесторов осторожными – долгосрочные ценовые прогнозы пересматриваются в сторону понижения. Например, Сбербанк прогнозирует цену Urals всего ~$26 к 2050 г. при активной декарбонизации [rbc.ru]. Однако энергопереход влияет не мгновенно: в ближайшие 5–10 лет нефть все еще будет востребована, особенно в нефтехимии, авиации, грузоперевозках. Так что до 2030 г. сильного обвала цен только из-за ВИЭ не ожидается – критический эффект проявится позже. К тому же, снижение инвестиций в традиционную нефть из-за энергоперехода способно создать дефицит предложения в переходный период, что временно поддержит или даже повысит цены (парадокс энергоперехода). В целом же, к середине XXI века, если мировые экономики близко подойдут к целям Net Zero, нефть из товара «дефицитного» может превратиться в избыточный – и тогда цены неизбежно будут низкими. Производителям нефти придется конкурировать за уменьшающийся спрос, снижая издержки или сокращая добычу, чтобы удержать цену на приемлемом уровне. Поэтому энергопереход рассматривается как один из наиболее мощных долгосрочных факторов, ведущих к снижению цен на нефть.

Стоит ли сейчас инвестировать в нефть или нефтяные компании?

Да, но с оговорками. В краткосрочной перспективе (1–2 года) нефтяной сектор может быть недооценён, особенно если цены на нефть стабилизируются. Компании платят дивиденды, что делает их привлекательными. Однако в долгосроке (10+ лет) риски высоки из-за энергоперехода и давления на ископаемое топливо. Оптимально — диверсифицировать и выбирать устойчивые компании с низкой себестоимостью добычи.

От чего зависит цена нефти для потребителей (бензин и т.д.)?

Розничные цены на бензин, дизельное топливо и другие нефтепродукты зависят прежде всего от мировой цены нефти, но не только. Сырая нефть – это сырье, и если оно дорожает, через некоторое время рост закладывается в стоимость топлива на заправках. Однако конечная цена для потребителя включает налоги, акцизы, затраты на переработку и сбыт, курсовые разницы. В некоторых странах налоговая составляющая велика, поэтому колебания цен нефти влияют не так сильно (например, в Европе высокие акцизы сглаживают эффект). В других же государствах, особенно нефтедобывающих, могут действовать госрегулирование или субсидии, отрывающие внутренние цены от мировых. Тем не менее, общая тенденция такова: при росте мировых цен на нефть дорожают и нефтепродукты, при снижении – дешевеют, хотя с некоторым лагом. Например, в 2022 году скачок нефти до $100+ привел к рекордно дорогому бензину во многих странах. Сейчас, с падением нефти до $60–70, и топливо постепенно дешевеет. Таким образом, конечный потребитель ощущает на себе динамику цен на нефть, хотя и опосредованно. Кроме того, на локальные цены влияют курсы валют (для импортирующих стран), сезонность (летом бензин обычно дороже из-за высокого спроса) и ситуация с мощностями НПЗ. Но базовым драйвером все равно остается мировая цена барреля.

Отказ от ответственности: Данный прогноз носит исключительно информационный характер и не является инвестиционной рекомендацией. Мы не несем ответственности за любые финансовые решения, принятые на основе данной информации. Перед принятием инвестиционных решений рекомендуем провести собственное исследование и не рисковать суммой, которую не можете себе позволить потерять.

Попробуйте

онлайн-терминал Libertex

Начать торговатьИнвестируйте в любые активы бесплатно и без рисков. Оттачивайте торговые стратегии на виртуальных $50 000.

Получайте первыми торговые сигналы, аналитику и актуальные новости!

У Forex Club Libertex есть свое дружественное сообщество трейдеров с ежедневной активностью.

Подписывайтесь на Telegram